Souvent qualifié de « couteau-suisse », l’assurance vie recèle de nombreux avantages en matière de fiscalité. Toutefois, l’abattement que ce contrat procure après 8 ans de détention, est certainement le plus intéressant ! Qu’est ce qu’un abattement fiscal en assurance vie? De quel montant maximal est-il possible de profiter lors des rachats ? Quel changement dans la succession avant et après 70 ans ? On vous répond !

Sommaire

L’abattement fiscal : principe et fonctionnement

Un abattement fiscal est une déduction appliquée à une base imposable. Concrètement, si vous avez une base imposable de 100 000 € et que vous avez le droit à un abattement de 10 000 €, votre base imposable sera finalement de 90 000 €.

Dans le cadre de l’assurance vie, vous pourrez profiter d’abattement fiscal à deux moments clés de votre contrat :

- Lors de rachats partiel ou total si votre contrat a plus de 8 ans

- Lors de la transmission à vos bénéficiaires

Gardez toujours en tête que vous n’êtes jamais imposé sur votre assurance vie tant que vous ne procédez pas à des rachats. De plus, uniquement les plus-values de vos versements sont imposées, jamais le capital que vous avez investi !

N’hésitez pas à utiliser notre outil pour connaître la part imposable de votre contrat.

Contrairement au PEA pour lequel il est possible de profiter d’avantages fiscaux dès 5 ans, l’assurance vie demande 8 ans de vie. Quel contrat est le plus intéressant ? On a écrit un article sur les différences entre le PEA et l’assurance vie pour vous aider à choisir.

Abattement annuel et rachat après 8 ans : comment ça marche ?

Concrètement, le rachat de votre assurance vie signifie que vous allez procéder à un retrait d’argent de votre contrat. Il peut s’effectuer à tout moment, sans aucune pénalité, votre argent n’est jamais bloqué en assurance vie. On distingue :

- Le rachat partiel qui vous permet de retirer la somme souhaitée mais également de continuer à profiter de l’antériorité fiscale sur vos futures plus-values.

- Le rachat total qui vous permet de récupérer l’ensemble de l’argent (versements + intérêts) mais qui clôturera définitivement votre contrat. Vous ne pourrez plus bénéficiez de l’antériorité fiscale accumulée.

La fiscalité de l’assurance vie est complexe et prend en compte 3 principaux critères :

- La date de versement des primes

- L’âge du contrat

- Le montant global

L’abattement fiscal de 4 600 € (9 200 € pour un couple marié ou pacsé) extrêmement avantageux s’appliquera uniquement sur les contrats de plus de 8 ans. Toutefois, nous devons distinguer deux cas

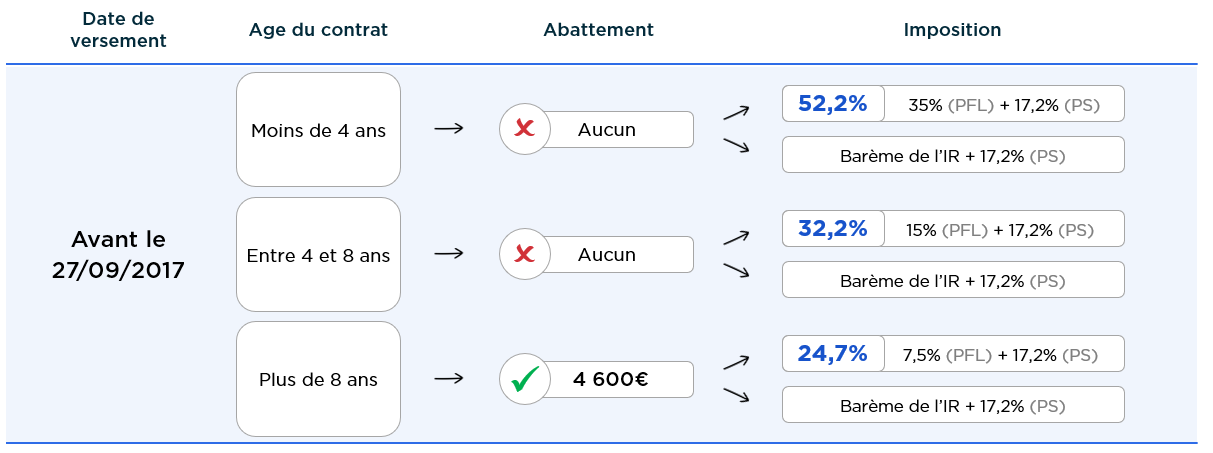

Le cas des primes versées avant le 27 septembre 2017

Vous trouverez ci-dessous un schéma reprenant la fiscalité applicable sur les primes versées avant le 27.09.2017

Selon l’âge du contrat, vos plus-values seront donc imposées à un taux de Prélèvement Forfaitaire Libératoire (PFL) dégressif :

- 35% si votre contrat à moins de 4 ans

- 15% entre 4 et 8 ans

- 7,5% après 8 ans

L’abattement, lui, ne se déclenchera que sur les contrats de plus de 8 ans, vous pourrez alors profiter de vos rachats pour :

- Déduire 4 600 € annuellement de vos plus-values imposables (9 200 € pour un couple marié ou pacsé)

- Être imposé au taux préférentiel de 24,7% sur la part hors abattement

Exemple

Vous possédez une assurance vie de 100 000 € comportant 10 000 € de plus-values. Si vous décidez de faire un rachat total avant 8 ans, vous serez imposé sur la totalité des plus-values soit 10 000 € à un taux de 32.2%. Vous paierez donc 3 220 € d’impôt.

Après 8 ans, vous profiterez de l’abattement et votre base imposable passera de 10 000 € à 10 000 € – 4 600 € = 5 400 € sur lesquels vous payerez alors 24,7% d’impôt soit 1 334 €.

Vous l’avez compris, lorsque votre contrat passe la barre des 8 ans, vous pouvez sortir annuellement 4 600 € de plus-values non imposables. N’hésitez pas à utiliser notre outil ci-dessous pour calculer le montant du rachat à effectuer afin de ne payer aucun impôt (contrat après 8 ans).

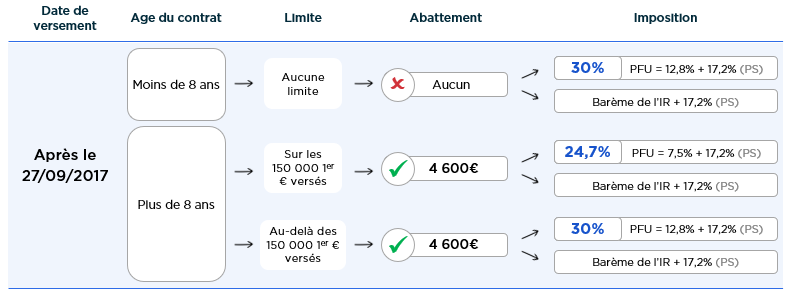

Le cas des primes versées après le 27 septembre 2017

Vous trouverez ci-dessous un schéma reprenant la fiscalité applicable sur les primes versées à partir du 27 septembre 2017

Le premier changement concerne le taux d’imposition de vos plus-values qui peut devenir intéressant même à l’ouverture du contrat :

- Prélèvement Forfaitaire Unique à 30% avant 8 ans

- 24,7% après 8 ans, sur les plus-values issues des 150 000 premiers euros versés

- Prélèvement Forfaitaire Unique à 30% après 8 ans, sur les plus-values au-delà des 150 000 premiers euros versés

Mais la principale évolution réside dans la limitation des avantages fiscaux de l’assurance vie une fois que vos versements ont atteint les 150 000 €. En effet, vous ne pourrez profiter de l’abattement annuel de 4 600 € (9 200 € pour un coupe marié ou pacsé) que sur les plus-values issues des 150 000 premiers euros versés. Passé les 150 000 premiers euros versés, vous n’aurez plus d’abattement et votre taux d’imposition sera de 30%.

Vous pouvez, bien entendu, toujours choisir d’intégrer vos plus-values d’assurance vie dans votre revenu et donc être imposé selon votre Taux Marginal d’Imposition (TMI). Toutefois si vous avez un TMI de 30%, nous vous déconseillons de le faire car avec les prélèvements sociaux (17,2%), votre taux grimpe à 47,2%.

Quel abattement dans le cadre de la succession ?

L’assurance vie est dit « hors succession », c’est-à-dire qu’il ne rentre pas dans l’actif successoral. Vous pouvez désigner un bénéficiaire dans votre contrat qui jouira alors d’une fiscalité très avantageuse lors de la transmission et ce, même si cette personne n’a aucun lien de parenté avec vous !

La fiscalité de l’assurance vie dans le cadre de la succession dépend essentiellement de l’âge de l’assuré. Toutefois d’autres facteurs peuvent entrer en compte dans le cadre de « vieux contrats », si vous souhaitez plus de détails sur la fiscalité de l’assurance lors de la succession, n’hésitez pas à consulter notre article : Assurance vie et succession : quelle est la fiscalité ?

Un abattement de 152 500 € avant 70 ans

Sur l’ensemble des montants versés avant 70 ans sur vos contrats, chacun de vos bénéficiaires profitera :

- D’un abattement de 152 500 €

- 20% d’imposition entre 152 500 € et 852 500 €

- 31,25% d’imposition au delà de 852 500 €

Exemple

Vous possédez une assurance vie d’une valeur de 300 000 €. Lors de votre décès, si vous avez un bénéficiaire, celui-ci paiera alors 300 000 € – 152 500 € = 147 500 € x 20% soit 29 500 € d’impôt.

Si vous avez deux bénéficiaires, ils percevront, chacun, 150 000 € totalement exonérés de fiscalité car le montant à transmettre sera inférieur à l’abattement de 152 500 €.

Un cadre fiscal moins avantageux après 70 ans

Votre âge augmentant, les règles se durcissent sur les primes versées sur votre contrat après 70 ans. Les bénéficiaires profiteront :

- D’un abattement de 30 500 € sur l’ensemble du contrat

- Au delà des 30 500 €, les primes versées seront réintégrées dans l’actif successoral du souscripteur

Exemple

Vos primes versées après 70 ans s’élèvent à 50 000 € sur votre contrat. Vous avez 3 bénéficiaires, ainsi chacun d’entre eux profitera de 30 500 € / 3 d’abattement soit 10 167 €.

Les 50 000 € – 30 500 € = 19 500 € restants seront redistribués à vos héritiers directs.

Quels sont les cas d’abattement total en cas de décès ?

Si vous choisissez votre conjoint ou votre partenaire pacsé comme bénéficiaire, il sera totalement exonéré d’impôts en cas de décès.

Il en est de même de vos frères et soeurs s’ils remplissent ces 3 conditions :

- Avoir plus de 50 ans ou être atteint d’une infirmité l’empêchant d’exercer un emploi

- Être célibataire, veuf ou divorcé

- Avoir habité avec vous pendant au moins 5 ans avant votre décès

Enfin, les anciens contrats de l’âge d’or de l’assurance vie sont également exonérés d’imposition sous certaines conditions :

- Les contrats souscrits avant le 20/11/1991 avec des dates de versement avant le 13/10/1998 sans limite d’âge

- Les contrats souscrits avant le 20/11/1991 dont les dates de versement sont postérieures au 13/10/1998 avant les 70 ans de l’assuré

- Les contrats souscrits après le 20/11/1991 dont les dates de versement sont antérieures au 13/10/1998 avant les 70 ans de l’assuré

Faut-il s’inquiéter d’une suspension ou une limitation des retraits dans une assurance vie ? On vous explique tout sur la loi Sapin 2.

Bonjour

On me signale que l’abattement de 152 500€ n’est plus valable en 2023 depuis le quinquennat hollande

Bonjour,

Vous avez mal été informé, l’abattement de 152 500 € est toujours valable.

Je suis bénéficiaire d’un contrat assurance vie de 150000€.

80000€ sont defiscalisees suite à des versements par le titulaire avant 70 ans.

Faute d’information le titulaire a effectué un versement libre de 50000€ relevant de l’artIcle 757B.

Le titulaire peut il racheter le capital de 50000€ en ayant la certitude que les 80000€ versées avant 70 ans resteront defiscalisées.

Ou bien les deux régimes fiscaux se télescopent et pénalisent le titulaire qui considère l’assurance vie avant tout comme un placement.

Bonjour,

Les dépôts effectués au-delà de l’âge de 70 ans peuvent donner lieu à une réduction de 30 500 €, qui est répartie entre tous les destinataires des contrats du détenteur. Si le titulaire n’a qu’une seule assurance vie où des dépôts ont été effectués après ses 70 ans, sur le total de 50 000 €, 19 500 € sont susceptibles de revenir dans son actif successoral.

Je vous recommande de vous rapprocher de l’assureur du titulaire et de lui demander d’effectuer un rachat de 19 500 € sur le contrat. Assurez-vous de préciser que cela concerne spécifiquement les dépôts réalisés après les 70 ans et d’avoir un document pour le prouver au moment de la succession.