Placement privilégié des français, l’assurance vie et sa fiscalité sont souvent mal comprises. Il s’agit pourtant d’un contrat généreux en termes de défiscalisation et qui s’adapte aux évènements de votre vie. Que se passe-t-il au cours de la vie du contrat ? Est-il possible de récupérer mon argent facilement et avec quelle imposition ? Mes héritiers pourront-ils bénéficier d’une fiscalité allégée ? Vous saurez tout sur les règles de fiscalité de l’assurance-vie !

Sommaire

Comment serez-vous imposé au cours de la vie du contrat ?

Les contrats d’assurance vie jouissent d’une fiscalité très favorable lors de la vie du contrat. En effet, vous ne serez jamais imposé sur vos intérêts ni vos plus-values tant que vous ne retirez pas d’argent de votre contrat ! De plus, gardez à l’esprit que vous n’êtes, quoiqu’il arrive, jamais imposé sur vos versements mais uniquement sur vos plus-values.

Exemple

Vous versez 10 000 € sur une assurance vie et faites une performance globale de 3% l’année prochaine. Si vous souhaitez sortir cet argent, vous ne serez imposé que sur les 300 € générés, jamais sur les 10 000 €. Si vous décidez de garder les intérêts sur le contrat, ils génèreront de la performance l’année suivante et aucun impôt ne sera prélevé.

Quels prélèvements s’appliquent lors d’un rachat partiel ou total d’assurance vie ?

Le rachat d’assurance vie désigne tout simplement un retrait d’argent de votre contrat. Il peut être partiel (vous retirez une partie de l’argent) ou total (vous récupérez l’ensemble de votre argent et clôturez votre contrat). Cassons d’emblée une idée préconçue sur l’assurance vie : votre capital n’est jamais bloqué, vous pouvez en disposer à tout moment. Toutefois, selon l’âge de votre contrat, sortir vos capitaux trop tôt peut vous priver des intérêts fiscaux.

On dit souvent qu’il faut ouvrir au plus tôt un contrat d’assurance vie. C’est tout-à-fait vrai car la fiscalité appliquée à un contrat d’assurance vie dépend en grande partie de l’âge du contrat et non des montants que vous versez ! Ouvrez au plus tôt votre contrat ! Ce n’est pas une idée reçue !

Exemple

Si vous versez 500 € sur un contrat et que vous le gardez 8 ans, l’ensemble des plus-values et intérêts de vos futurs versements jouiront des avantages fiscaux propres à l’assurance vie. Le tout en ayant versé uniquement 500 € il y a 8 ans ! Vous souscrivez donc une assurance vie à hauteur de 500 €. Si vous versez 10 000 € la 8ème année et que vous faites 4% de performance sur votre contrat l’année suivante, vous serez exonéré d’imposition sur la plus-value réalisée. Les 400 € en plus sur les 10 000 € placés l’année précédente profiteront alors entièrement de la fiscalité avantageuse de votre contrat.

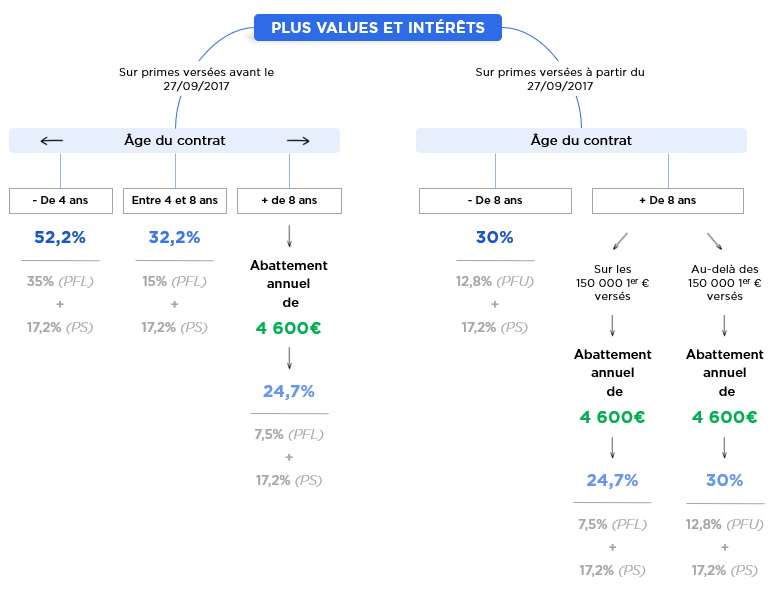

La fiscalité de l’assurance vie va s’appliquer lorsque vous faites un rachat partiel ou total sur votre contrat. 3 critères sont à prendre en compte pour déterminer la fiscalité à appliquer :

- La date de versement des primes (les primes désignent les sommes que vous versez sur votre contrat – la première prime étant la prime de souscription)

- L’âge du contrat

- Le montant total des primes versées – i.e. ce que vous avez investi au total décorrélé de ce que vous avez généré comme intérêts et plus-values.

Vous trouverez ci-dessous un schéma récapitulatif de la fiscalité liée à l’assurance vie, pas de panique, on vous la détaille par la suite :

Bien entendu, vous pouvez toujours préférer réintégrer vos plus-values à vos revenus et ainsi être imposé dessus à votre TMI. Nous vous conseillons de le faire uniquement si vous avez un faible TMI et que vous sortez avant 8 ans. Au-delà, ça n’a pas d’intérêt avec les prélèvements sociaux.

Fiscalité de l’assurance vie sur les versements avant le 27/09/2017 :

Lors des rachats, l’assurance vie permet deux économies fiscales :

- La dégressivité du Prélèvement Forfaitaire Obligatoire (PFL) en fonction de l’âge du contrat :

- 52,2% pour les contrats de – de 4 ans

- 32,2% pour les contrats entre 4 et 8 ans

- 24,7% pour les contrats de plus de 8 ans après abattement annuel

- L’abattement annuel de 4 600€ sur les intérêts et plus-value de votre contrat ! C’est un des intérêts majeur de l’assurance vie, vous pouvez retirer et profiter de vos plus-values, tous les ans, sans payer d’impôt !

Exemple

Vous avez un contrat d’assurance vie de 30 000 € avec 25 000 € de versements et 5 000 € de plus-values. Vous décidez de retirer 25 000 € de votre contrat, soit 4 167 € de plus-values. Si votre contrat a plus de 8 ans, vous ne paierez absolument aucun impôt sur les 4 167 €, hors assurance vie vous auriez dû vous acquitter d’un impôt de 30% (flat tax) sur vos 4 167 € soit 1 250 € économisés !

Fiscalité de l’assurance vie sur les versements à partir du 27/09/2017 :

La loi de finance pour 2018 a modifié 2 aspects de la fiscalité sur les rachats en assurance vie. Cette loi s’applique uniquement pour les versements effectués à partir du 27/09/2017 :

- Le Prélèvement Forfaitaire Libératoire (PFO) est remplacé par le Prélèvement Forfaitaire Unique (PFU) avec un taux global de 30% d’imposition sur les contrats de moins de 8 ans ;

- Le contrat doit avoir 8 ans et plus pour profiter de l’abattement de 4 600 € et du PFU réduit à 24,7% – plus d’avantages de taux sur des contrats entre 4 et 8 ans ;

- Les versements profitent de l’abattement et d’un taux d’imposition réduit dans la limite de 152 500 €.

Conseil : dans quel cas choisir l’imposition au barème de l’IR plutôt que la fiscalité de l’assurance vie ?

Vous pouvez bien entendu toujours préférer d’intégrer les plus-values à vos revenus et donc être imposé sur le barème de l’impôt sur le revenu. Cela peut totalement valoir le coup, si vous avez un faible TMI ou que vous souhaitez sortir de l’argent avant les 8 premières années, au-delà, ce n’est pas intéressant. En effet, gardez à l’esprit qu’en plus du taux d’imposition applicable, vous devrez vous acquitter des prélèvements sociaux à hauteur de 17,2%.

Comment être exonéré de fiscalité sur les plus-values d’assurance vie ?

Vous pouvez être exonéré d’imposition sur les rachats dans les cas suivants, attention, vous aurez toujours à vous acquitter des prélèvements sociaux à hauteur de 17,2% :

- Licenciement ;

- Liquidation judiciaire ;

- Retraite anticipée ;

- Accidents de la vie impliquant une invalidité de 2 ou 3ème catégorie ;

- Tout contrat d’assurance vie ouvert avant le 1er janvier 1983 ;

- Tout contrat d’assurance vie ouvert après le 1er janvier 1983 pour lesquelles des versements ont été effectués avant le 25/09/1997.

Quelle est la fiscalité de l’assurance vie lors de la transmission ?

L’assurance vie est un véritable couteau-suisse pour éviter une fiscalité souvent contraignante et cela continue lors de votre transmission. Ainsi chaque bénéficiaire que vous aurez désigné pourra profiter d’un abattement de 152 500 € sur le capital que vous lui légué en assurance vie. C’est donc une solution concrète et facilement actionnable de défiscalisation. Concrètement, uniquement la part supérieure à 152 500 € sera imposée suivant le schéma suivant :

- Aucune fiscalité jusqu’à 152 500 €

- A hauteur de 20% sur la part entre 152 500 € et 852 500 €

- A hauteur de 31,25% au-delà de 852 500 €

Vous l’aurez compris, même comme outil de transmission, l’assurance vie reste un placement privilégié. Surtout si vous avez plusieurs bénéficiaires. Chacun d’eux jouira de cet abattement de 152 500 € !

Faut-il sortir en rente de son assurance vie ?

La sortie en rente est une alternative aux rachats. Cette option est la moins courante, la plupart des personnes préférant choisir des rachats partiels voire un rachat total avant ou à la retraite.

La sortie en rente vous permettra de toucher une somme tous les ans, semestres, trimestres ou mois. Ce peut être une possibilité de votre contrat (renseignez vous sur les conditions générales). Vous devez alors la demander à votre assureur qui vous la versera à votre retraite.

Une fois que vous avez fait ce choix, vous ne pourrez plus retourner en arrière, votre capital ne sera plus transmissible et si vous décédez avant d’avoir épuisé votre assurance vie, le reliquat sera perdu.

Si vous souhaitez savoir quel dispositif est le plus avantageux pour vous entre la sortie en rente et la sortie en capital, nous vous invitons à consulter cet article : Assurance-vie : Sortir en capital ou sortir en rente ?

Votre rente sera calculée en fonction de :

- Votre âge/espérance de vie – l’assureur prendra ses précautions et, selon votre profil, déterminera votre espérance de vie au moment de la transformation du capital en rente

- Le montant total de votre contrat

Quelle est la fiscalité de la sortie en rente de son assurance vie ?

Attention, c’est la rente dans son intégralité qui sera soumise à l’imposition et pas uniquement les plus-values et intérêts ! Vous devrez indiquer le montant brut de votre rente sur votre déclaration de revenus qui sera fiscalisée comme suit :

- 70% de la rente si vous êtes âgé de moins de 50 ans

- 50% si vous avez entre 50 et 59 ans

- 40% si vous avez entre 60 et 69 ans

- 30% si vous avez plus de 69 ans

Vous serez alors imposé au barème de l’IR en ajoutant les prélèvements sociaux sur la fraction de votre rente déterminée par votre âge.

Exemple

Vous percevez une rente de 4 000 € par an et vous avez 65 ans, vous serez alors imposé sur 40% de 4 000 € soit 1 600 €. Avec un TMI de 11% vous paierez alors 28,2% d’impôt en ajoutant les 17,2% de prélèvements sociaux, soit un total de 451 €. N’hésitez pas à comparer la sortie en rente et la sortie en capital.

Bonsoir, maman est décédée le 9 MAI 2021, mes 2soeurs et moi attendons toujours le déblocage des 4 assurances vies souscrits a la cnp la banque postale. Il va falloir attendre encore combien de temps? Bien cordialement.

Bonjour,

Normalement, si vous avez fourni les documents nécessaires, La Banque Postale aurait du débloquer les contrats dans un délai d’un mois.

Avez-vous essayé de les contacter pour comprendre ce qui bloque ?

Il manque peut-être un document.

Benoît